どうも。ファイナンスシリーズ第一弾ということで、今回は現在価値と将来価値という考え方についてご説明します。

現在価値(Present Value:PVと略します)と将来価値(Future Value: FVと略します)は、未来のおカネの価値と現在持っているおカネの価値を比較するのに使う考え方です。

そもそもファイナンスという言葉は、「お金の流れの管理」という意味合いで使われます。

ビジネスにおいて、いくら投資すればどの程度儲かるのか、お金を借りてどれだけの利子が付くのか、そういったことを取り扱います。

ファイナンス=ビジネス、というイメージが強いかもしれませんが、これは私たちの日常生活にも生かすことのできるものです。

だって、もしもの時のために保険をかけるのもファイナンスの一部ですし、高い買い物をするときに一括支払いするか分割で支払うかを考えるのも、ファイナンスの知識が生かせます。

実は、ビジネスパーソンだけでなくすべての人が知っておくべき知識、それがファイナンスなのです!!

ということで、ファイナンスマスターの最初のステップとして、現在価値と将来価値について勉強していきましょう。

現在価値をどうやって知るのか?

将来価値とは

現在価値について知るために、まずは理解のしやすい「将来価値」から勉強しましょう。

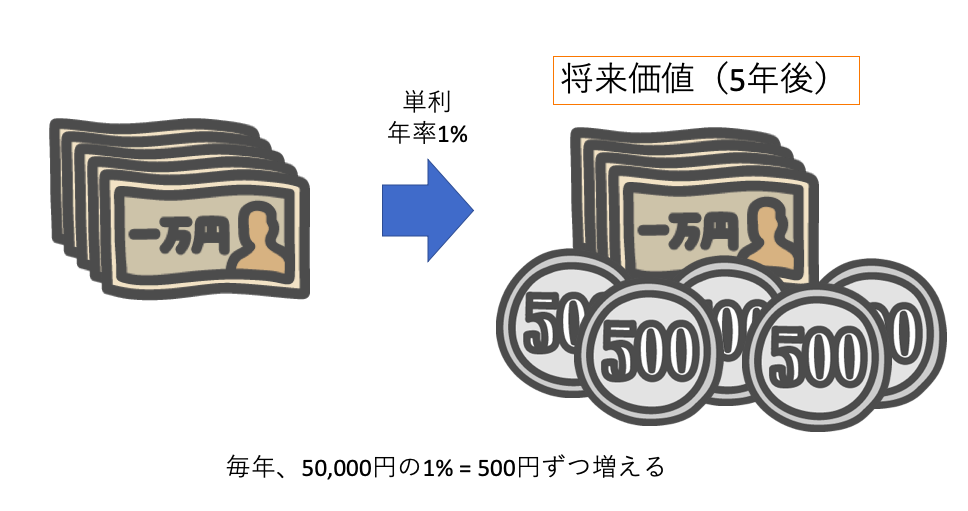

例えば、あなたが今10,000円を持っているとして、これを銀行に5年間預けます。

銀行の利子が単利で年間1%だとしたら、

1年間であなたの預金は、

10,000円×1%=100円増えることになります。

よって、5年後には、10,500円があなたの預金として銀行にあるはずです。

このことから、現在持っているあなたの10,000円は、5年後には10,500円の将来価値があるとなります。

この時、もしあなたが別の銀行(例えば、利子が単利で3%)に預けたとしたら、将来価値も変わってくる点に注意してください。

この考え方を応用すれば、次の問題が解決します。

例えばあなたが、友人のAさんに50,000円を貸していたとして、Aさんはあなたに、「明日50,000円を返す代わりに、3年後に50,500円を返すというのでどう?」と返済期限変更を提案してきたとします。あなたとしてはどちらを選んだ方が “お得” なのでしょうか?

もし、Aさんが明日50,000円を返してくれれば、あなたは即座に銀行に全額を預けて、利子を稼ぐことができます。

先ほどと同じ条件(単利で年率1%)だったとしたら、1年で50000円×1%=500円、3年で1,500円を利子で稼げることになります。

3年後に50,500円だけでは割に合わないですよね?

したがって、あなたはAさんに「3年後まで返済を延ばすなら51,500円以上払いなさい」というべきなのです。

現在価値とは

現在価値とは、将来価値とまったく逆の考え方です。

次は、あなたがBさんに50,000円を貸していて、5年後に返済を受ける約束をしていたとします。

Bさんから、臨時収入が入ったので、今すぐにその借金を返したいという申し出がありました。この場合、あなたはBさんからいくら受け取るのが妥当でしょうか?

もし、Bさんから満額の50,000円を受け取った場合、あなたはそれを同じ銀行(単利で年率1%)に預けて利子を稼ぐことができます。結果、5年後にはあなたの手元には52,500円(50,000円+5年分の利子2,500円)が残るため、Bさんは2,500円分損したことになります。

Bさんが損しないためには、あなたが稼ぐことのできる利子分を差し引いて考える必要があります。

あなたが今すぐにBさんから返してもらうお金をX円とすると、

X円 + (X円 × 1%)×5 = 50,000円

となれば良いはずです。

数式を解くと、 X = 47,619円 となります。

このとき、ファイナンスの世界では、この現在価値を求める計算を、

「5年後の50000円を単利年率1%で現在価値に割り引く」と言います。覚えておきましょう。

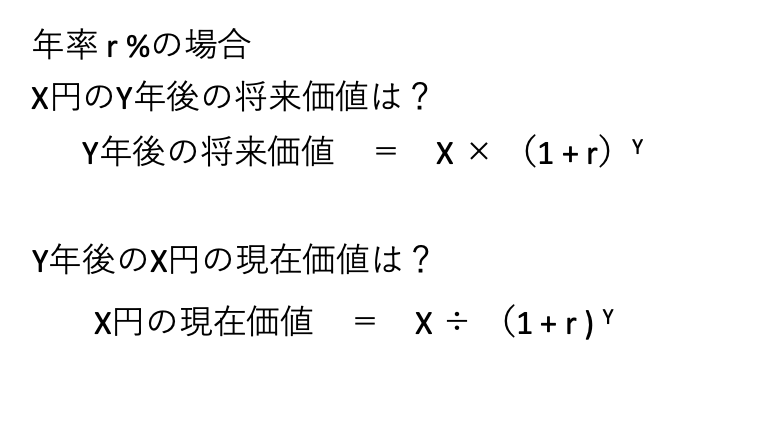

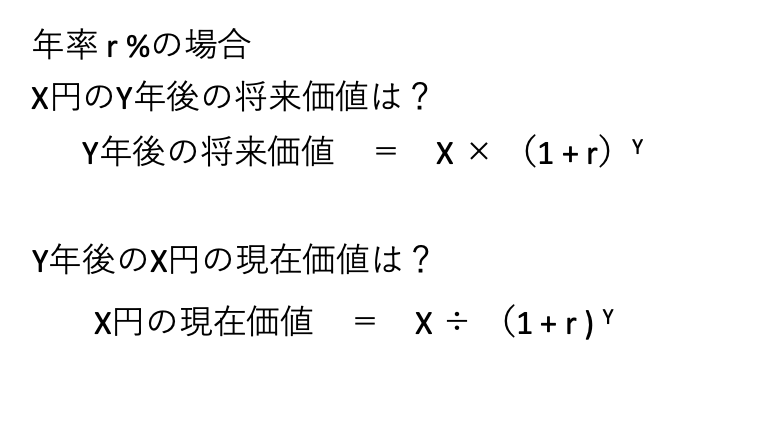

今回は、単利で計算を行いましたが、複利の場合も全く同じです。

もしあなたが、複利で年率1%を稼ぐことができるなら、

今持っている10,000円の3年後の将来価値は、

10000円×(1.01)³ = 10,507円

3年後にもらえる10000円の現在価値は、

X 円 × (1.01)³ = 10, 000円

X = 9,151円

となります。

現在価値と将来価値を日常生活に応用してみる

現在価値と将来価値が分かったところで、日常生活への応用方法について学んでおきましょう。

いくつかの例でお見せした通り、お金の貸し借りにおいては必須の考え方です。

まず鉄則として、利子無しであれば、

- お金を貸す側としては、できるだけ早く返済して貰うべき。

- お金を借りる側としては、できるだけ返済期間を伸ばしてもらうべき。

利子有りの場合は、現在価値・将来価値の考え方に基づいて、妥当な返済額を判断します。

また、最近増えてきたサブスクリプションサービスの申し込み時にも、この考え方が使えます。

−−〇〇音楽ストリーミングサービス−−

月額500円のサービスに申し込んでくれれば、最初の2ヶ月は無料

(※年間契約の場合は 4,900円/年:支払いは初月)

月々の支払いにすれば、最初の2ヶ月は無料な上に月々の負担は500円で済みます。しかし、年間契約と比較すると、500円×10ヶ月=5,000円となり月額支払いの方が割高に見えます。

あなたなら、月額サービスと年間契約、どちらを選びますか?

どっちの方がお得なのか、計算してみましょう。

今度は、複利で月率1%の利子が貰える銀行に預けられるとします。

月々の支払い額イメージはこんな感じですね。

| 1ヶ月 | 2ヶ月 | 3ヶ月 | 4ヶ月 | 5ヶ月 | 6ヶ月 | 7ヶ月 | 8ヶ月 | 9ヶ月 | 10ヶ月 | 11ヶ月 | 12ヶ月 | |

| 月額 | 0 | 0 | 500 | 500 | 500 | 500 | 500 | 500 | 500 | 500 | 500 | 500 |

| 年間 | 4,900 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

これだと比較できないので、月額の支払いをすべて現在価値に割り引いてみます。

割り引き方は、例えば3ヶ月目の支払いの現在価値は、

500÷(1.01)² = 490

4ヶ月目の支払いの現在価値は、

500÷(1.01)³ = 485

といった具合です。

| 1ヶ月 | 2ヶ月 | 3ヶ月 | 4ヶ月 | 5ヶ月 | 6ヶ月 | 7ヶ月 | 8ヶ月 | 9ヶ月 | 10ヶ月 | 11ヶ月 | 12ヶ月 | |

| 月額 | 0 | 0 | 490 | 485 | 480 | 476 | 453 | 449 | 444 | 440 | 435 | 431 |

| 年間 | 4,900 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

赤字の数値をすべて足すと、月額サービスの現在価値は4,583円となり、年間契約の4,900円よりも安いのでお得ということになります。ただし、最初の2ヶ月の無料期間がなければ、月額サービスの方が割高になってしまうので、契約2年目には年間サービスに切り替える、というのが妥当な線でしょうか。

まぁ、たかが音楽ストリーミングサービスでここまで計算して損得勘定する人も少ないと思いますが、

もしこれが車の購入だったら・・・数万円単位の損得が出そうですよね。

まとめ(現在価値・将来価値の公式)

いかがでしたか?ファイナンスが如何に身近で役に立つ考え方なのかをご理解いただけたかと思います。

最後に、将来価値と現在価値の算出に使う公式を掲載しておきたいと思います。ご活用ください!

⦅単利の場合⦆

⦅複利の場合⦆

コメント